Contenido

Otras seccionesCuando usted escribe un cheque, generalmente toma un par de días para que el pago se liquide; en el mundo bancario, esto se denomina período "flotante". Es posible que haya emitido un cheque en algún momento sabiendo que no había suficiente dinero en su cuenta bancaria para cubrirlo en ese momento, pero que se depositaría más dinero en la cuenta antes de que se liquidara el cheque. Por ejemplo, puede emitir un cheque el día anterior al día de pago. Sin embargo, con el cheque kiting, alguien usa 2 cuentas bancarias para escribir un cheque de una cuenta bancaria a la otra, luego toma el efectivo antes de que el cheque se liquide. Aunque los bancos pueden perder millones de dólares en esquemas de cheques, los individuos y los propietarios de pequeñas empresas también pueden ser víctimas.

Pasos

Método 1 de 3: Identificación de un esquema de control de cometas

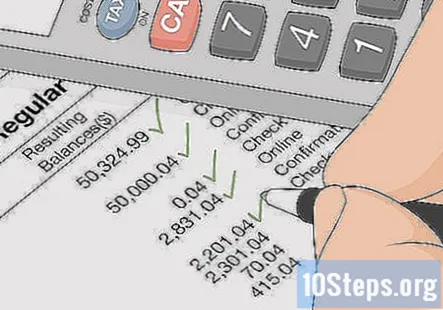

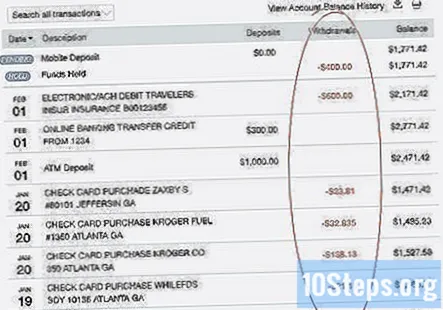

Observe el patrón de depósitos durante los últimos 3 meses. Si alguien está involucrado en un plan de juego de cheques, es probable que tenga numerosos depósitos de la misma cuenta bancaria. A veces, verá varios cheques del mismo pagador en un solo día. Esta es una señal de alerta que probablemente indica que se está comprobando el kite.- El juego de cheques generalmente implica patrones inusuales de pagos y retiros. Separe el patrón de la posible excusa para el patrón. Por ejemplo, la persona podría decir que tiene varios pagos de la misma persona porque esa persona les está pagando algo. Sin embargo, es poco probable que alguien escriba varios cheques en un día, simplemente escribiría uno.

- Las transacciones mixtas, en las que la persona deposita cheques y recupera parte de la cantidad depositada en efectivo, también pueden ser una señal de que hay cheques en línea, especialmente si ocurren con frecuencia.

Propina: Mire también los saldos en las cuentas. Si la persona deposita cheques con frecuencia por montos superiores al saldo de la cuenta, y esos cheques siempre se devuelven, eso puede ser una señal de que los cheques están cargados.

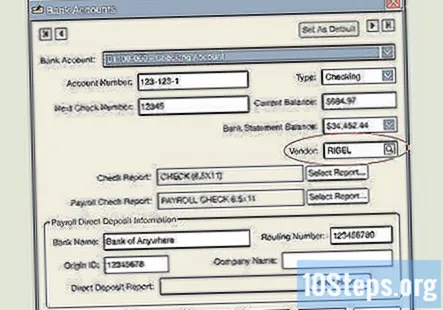

Localice a los propietarios de cuentas con depósitos frecuentes. Por lo general, un cheque kiter tiene el control final o tiene acceso a todas las cuentas que se utilizan en el esquema de cheques kiter. Si el cheque kiter está utilizando cómplices para ejecutar las otras cuentas, es probable que estén asociados de alguna manera.

- Por ejemplo, un cheque kiter puede hacer que su pareja o un miembro de la familia abra una cuenta para usar en el esquema. Es posible que la otra persona ni siquiera sepa que el cheque kiter está planeando usar la cuenta con fines fraudulentos.

- Si un cheque kiter tiene acceso a una cuenta comercial, puede usar la cuenta comercial en su esquema de cheques sin el conocimiento de los dueños del negocio.

Determine qué sucursales bancarias se utilizaron para realizar depósitos. Las operaciones de envío de cheques requieren depositar una cantidad significativa de cheques. A menudo, los kiters de cheques realizarán depósitos en varias sucursales diferentes para que su volumen de depósitos no genere sospechas.- Si localiza las sucursales utilizadas, normalmente puede identificar un camino por el que viaja el cheque kiter para hacer sus depósitos cada día. También puede caber en el otro banco de donde vienen los cheques.

Hable con los cajeros del banco sobre el cliente sospechoso. Si el cheque kiter hace sus depósitos en persona, los cajeros del banco pueden identificarlos positivamente y proporcionar información sobre la frecuencia con la que hacen los depósitos. También pueden decirle si el kiter de cheques está operando la otra cuenta desde la cual se emiten los cheques.

- Debido a que las operaciones de check-kiting generalmente requieren un volumen significativo de cheques, es probable que un check-kiter sea un cliente habitual en las sucursales bancarias que utiliza con más frecuencia, por lo que los cajeros allí los reconocerán de vista.

- Por ejemplo, el kiter de cheques podría estar usando una cuenta bancaria abierta por un amigo o familiar, pero es él quien siempre lleva los cheques a ese banco para depositarlos en esa cuenta. Un cajero podría reconocer al cheque kiter, especialmente si es un cliente frecuente.

Método 2 de 3: Demostrar intención fraudulenta

Investigar a los propietarios de las cuentas involucradas. Los chequeadores sofisticados pueden tener cómplices que abren cuentas en diferentes bancos. Sin embargo, con la mayoría de los esquemas de check-kiting, la propiedad de las cuentas bancarias involucradas en los esquemas se puede rastrear en última instancia hasta una sola persona. Mostrar que una persona tenía control sobre todas las cuentas utilizadas en el esquema proporciona evidencia de una intención fraudulenta.

- Incluso si alguien más tuviera una cuenta, el kiter de cheques podría tener acceso a ella. Por ejemplo, si se utiliza una cuenta comercial en un esquema de check-kiting, es posible que el check kiter no sea el propietario de la empresa, pero podría ser un empleado con acceso a cheques.

Propina: Si las otras cuentas están a nombre de otra persona, hable con esa persona sobre por qué abrió la cuenta y cuándo la usó o accedió por última vez. Si nunca han usado la cuenta, es probable que se trate de una cuenta ficticia configurada para el beneficio del kiter de cheques.

Observe el patrón de retiros. Si alguien está emitiendo cheques sin fondos intencionalmente, retirará efectivo de su cuenta sin importar si hay suficiente dinero en esa cuenta para cubrir los cheques que se han emitido pero que aún no se han liquidado en la cuenta. Retirar repetidamente grandes sumas de efectivo mientras todavía hay cheques que no se han liquidado puede ser una señal de que la persona está participando en una actividad fraudulenta.

- Las transacciones mixtas repetidas también pueden ser una buena señal de intención fraudulenta. Por ejemplo, si la persona toma habitualmente el monto máximo de un depósito de cheques en efectivo, y el otro banco devuelve esos cheques de forma rutinaria, puede inferir una intención fraudulenta.

Demuestre coherencia en el patrón de emisión de cheques. Puede que no sea tan inusual que alguien tenga varios cheques de la misma persona, o incluso que utilice varios cheques entre dos cuentas de su propiedad para transferir fondos. Sin embargo, si esos cheques se devuelven rutinariamente por fondos insuficientes, continuar recibiendo cheques de la misma fuente puede mostrar una intención de defraudar al banco.

- Si una persona de buena reputación recibe un cheque que se devuelve por fondos insuficientes, es poco probable que vuelva a aceptar otro cheque del mismo emisor de cheques. En cambio, requerirían una forma de pago más segura.

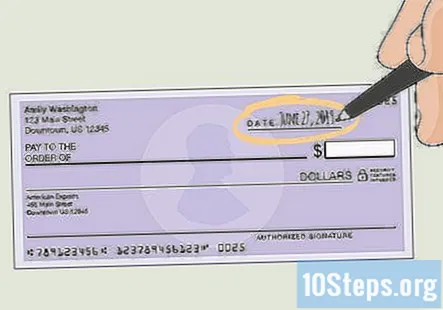

- Mire las fechas en que se emiten los cheques para establecer el conocimiento del emisor de cheques sobre los tiempos de flotación. Si los cheques se emiten habitualmente cada dos o tres días, muestra que saben cuánto tiempo tarda un cheque en liquidarse y están utilizando cheques sin fondos para inflar de manera fraudulenta los saldos de las cuentas.

Establezca que el emisor de cheques ignoró los avisos de cheques sin fondos. Cuando se devuelve un cheque que escribe, recibirá un aviso del banco de que el cheque fue devuelto por fondos insuficientes. Si el emisor de cheques ignoró estos avisos o no hizo depósitos para cubrir el saldo negativo, esto proporciona evidencia circunstancial de que el emisor de cheques sabía lo que estaba haciendo y tenía la intención de emitir cheques sin fondos.

- Si un emisor de cheques está utilizando otra cuenta, como una cuenta comercial, también puede descubrir los esfuerzos del emisor de cheques para ocultar los avisos al propietario de la cuenta.

Método 3 de 3: Prevención de cometas de control

Acepte pagos con cheque solo por el monto exacto adeuda. Si vende artículos o servicios, un cliente puede ofrecerle emitir un cheque por más de la cantidad que adeuda y luego pedirle que le dé efectivo por la diferencia. Sin embargo, si hace esto y luego el banco devuelve el cheque, puede convertirse en un participante involuntario en un esquema de check-kiting.

- En las transacciones en línea, un cheque kiter puede enviarle un pago y luego enviarle un mensaje informándole que "accidentalmente" le pagó demasiado. Por lo general, le pedirán que pague la diferencia transfiriéndoles dinero en efectivo o comprando una tarjeta de regalo, en lugar de simplemente aceptar un reembolso.

Propina: Evite ser víctima de cualquier tipo de fraude de cheques simplemente negándose a aceptar cheques personales, especialmente si solo vende artículos o servicios ocasionalmente.

Ofrezca devolver un pago en exceso después de que se liquide el cheque. Si alguien le paga en exceso con un cheque y quiere un reembolso del pago en exceso, también puede decirle que estará feliz de hacerlo después de que el cheque se liquide. Si la persona está tratando de defraudarlo, normalmente no estará dispuesta a esperar a que eso suceda (porque saben que el cheque no saldrá).

- Tenga en cuenta que es probable que su banco ponga los fondos a disposición en su cuenta antes de que el cheque se liquide técnicamente. Rechace pagar cualquier reembolso hasta que el cheque ya no diga "pendiente" en su cuenta bancaria.

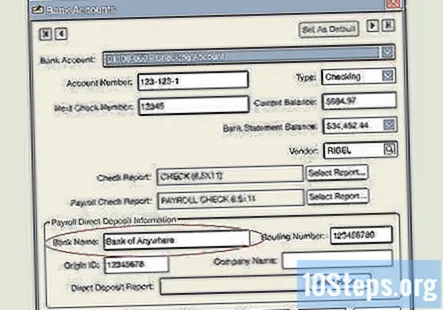

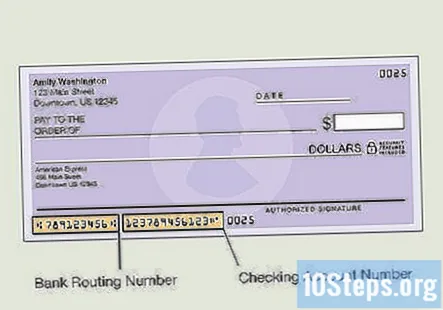

Busque cheques que limpien su cuenta bancaria fuera de secuencia. Los cheques que se borran fuera de secuencia pueden indicar que alguien ha robado una chequera y está usando su cuenta bancaria para un esquema de cheques. Por lo general, este es un riesgo mayor con las cuentas corrientes comerciales que tienen numerosas transacciones todos los días de forma natural.

- Por ejemplo, cuando mira su cuenta bancaria, puede notar una serie de cheques que comienzan con "7999", aunque los cheques regulares que está usando comienzan con "3999".

- Los cheques fuera de secuencia también pueden indicar que alguien ha ordenado cheques en la cuenta que comienzan con un número diferente al de los cheques que está utilizando actualmente.

Restrinja el acceso a los cheques de la empresa si es propietario de una empresa. Un cheque kiter puede utilizar los cheques de su empresa para perpetuar un esquema de check-kiter sin su conocimiento si los cheques de su empresa no están debidamente asegurados. Exija autorización para cheques escritos, especialmente para grandes cantidades, y nunca firme cheques en blanco.

- Un empleado que tiene acceso a la cuenta comercial sin supervisión puede usar esos cheques en un esquema de check-kiting. Evite esto separando las tareas de emisión de cheques para que la persona que prepara el cheque no pueda firmarlo también.

- Mantenga todos los cheques en blanco en una caja fuerte cerrada con acceso restringido. Cuando pida cheques nuevos, asegúrelos inmediatamente. Si no recibe una orden de cheque, comuníquese con su banco de inmediato.

Preguntas y respuestas de la comunidad

Consejos

- Dado que el cheque kiting es un delito penal, generalmente corresponde a los fiscales del gobierno probar los elementos del delito. Sin embargo, si es una víctima, puede ayudar a los fiscales manteniendo buenos registros de cualquier transacción que sospeche que es fraudulenta.

- Si sospecha de un plan de control de kitesurf, comuníquese con la policía local lo antes posible.